东莞房贷利率年内“四级跳”

2017-11-16 湾区城市群

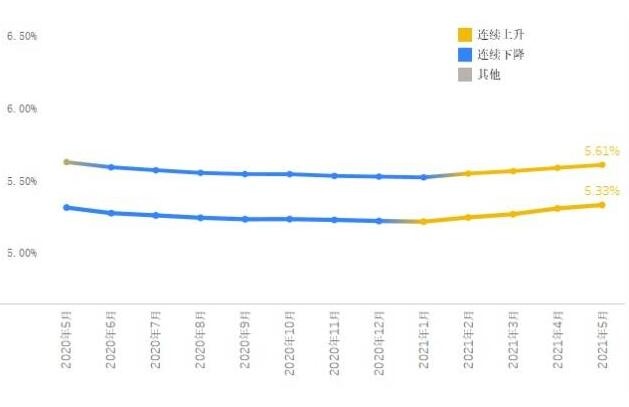

8.5折、9折、基准利率、上浮10%、上浮15%……今年3月以来,随着房地产市场调控政策的深入和推进,东莞银行房贷一步一步收紧。近日,记者连续走访东莞多家银行发现,首套房房贷利率普遍在基准利率的基础上上浮15%,二套房基本上浮20%,房贷利率实现年内“四级跳”。

业内人士分析认为,目前政策鼓励支持满足自住的购房行为,打击投资投机的炒房行为。在国家倡导租购并举的政策背景下,租赁市场的蓝海也亟待开发。

首套房利率普遍上浮15%

今年以来,全国多地首套房平均利率持续上涨,利率普遍上浮5%到10%。进入年底,东莞个人房贷市场仍难言宽松。不少银行已逐步消化此前堆积的大量房贷申请。记者走访东莞南城银丰路、南城鸿福路、东城星河城、东城雍华庭附近多家银行网点得知,当前东莞市内的首套房房贷利率主流是在基准利率的基础上上浮10%。这与8月的房贷利率相比,又提升了一个级别。东莞房贷利率年内“四级跳”。

记者在走访中发现,无论是国有银行、股份制银行、城商行在首套房的房贷利率的表现基本一致,执行在基准利率的基础上上浮10%。东莞银行、东莞农商银行这两家东莞本土的城商行首套房与行业水平保持一致,执行在基准利率的基础上浮15%。

值得关注的是,东莞民生银行基本与东莞的银行业房贷利率水平看齐,但是若购买该行的理财产品可以作适当的利率优惠。东莞民生银行相关负责人介绍:“在正常情况下,银行执行首套房房贷利率则要上浮15%,若申请者购买理财产品,房贷利率可以下调5%,即执行房贷利率在基准利率的基础上上浮10%便可。”

房贷利率上涨并非东莞独有现象。来自第三方机构融360发布的监测数据显示,10月全国首套房贷款利率小幅上涨,环比增速呈连续放缓趋势。数据显示,2017年10月全国首套房贷款平均利率为5.30%,相当于基准利率的1.08倍,比9月上升1.53个百分点。

年底首套房贷利率连续上涨,让不少购房者操碎了心。王小姐今年7月在东城某楼盘买了一套房。她发现在房子办过户前后,某股份制银行的首套房贷利率已从上浮5%调至上浮15%,而在今年5月,该行的房贷利率却还是执行基准利率。

某股份制商业银行内部负责人介绍,在今年3月份首套房房贷利率还能打8.5折,4月份的最低可以打9.5折,现在房贷利率已经是在基准利率的基础上上浮15%,不到一年的时间,房贷已经“四级跳”。站在商业的角度,银行业也想贷款出去。如今银行也是积压了不少贷款申请。对银行来说,这也是件头疼的事情。

房贷利率的上浮直接增加了购房成本。以100万元房贷为例,按照25年期贷款年限等额本息来计算,执行8.5折利率,共还利息62万元,月供为5373元;而如果按照相同的还款方式和期限,房贷利率执行在基准利率上上浮15%,共还利息87万元,月供为6219元。这意味着,如果拿到今年3月份8.5折的利率优惠,购房者每月可节省846元,节省的总利息约为25万元。

房贷额度普遍紧张

融360在11月8日发布的监测数据显示,2017年10月全国533家银行中首套住房首付两成的有80家银行,占比15%,较9月减少1家;首付三成的有344家银行,占比达64.54%,较9月减少5家;首付3.5成的银行有51家,占比9.56%;暂停受理房贷业务的有42家银行分(支)行,占比7.87%,较9月新增6家分(支)行暂停房贷业务受理。

这与年底银行额度紧张密切相关。在南城卡布斯工作的小陈今年9月购买了一套二手的小户型。他表示,虽然房贷、房价比年初上浮了不少,还是咬咬牙买了房子,排队也是用了非常多的时间,好不容易才盼来了额度,解决了放款的问题。如今看来,当初没有狠下心来,如今连房子也买不了。

记者在走访的东莞10多家银行时,均被告知:“房贷的额度相对比较紧张”“放款时间无法预测”“放款要排队”“不确定”等。

值得关注的是,交通银行合理把控房贷的额度,把放款时间控制在平均1个月内。东莞交通银行相关负责人告诉记者:“银行一手房每个月均有一定的额度,目前的放款时间平均在1个月内。而二手房在达到放款条件的前提下,基本按照贷款申请的时间长短安排放款,平均时间也在一个月。”

而东莞民生银行相关负责人告诉记者,今年内已经没有额度发放贷款了。“最快要明年1月才有额度发放贷款,需要申请贷款的购房者要再等等。”

按照目前的房贷发放情况来看,东莞浦发银行等部分银行因暂时额度告罄无法放款二套房贷款,而东莞农行、东莞邮储银行、东莞交通银行在二套房房贷利率在基准利率的基础上上浮20%。而本土的城商行东莞农商行则略有浮动,二套房执行房贷利率在基准利率的基础上上浮15%至20%。

在银行内部人士看来,按照惯例,目前大部分银行的房贷利率水平向四大行看齐,但在实际执行的过程中,由于额度紧张等原因,如果利率不上浮基本上很难放款。尤其是临近年底,银行业面临额度紧张和业绩考核的双重压力。一般到四季度,各银行所剩额度不足甚至已用完,额度调整在年内不会出现,年后将会有新额度来缓解压力。因此,银行相对会收紧额度。

融360分析师李唯一认为,多数购房者目前无法全额支付购房款,一般是通过房贷来购房,这就导致了购房贷款需求数量增大。这种情况明年有望获得改善,一方面银行年后会有新一批额度的供应,另一方面租赁市场的快速发展将引导部分购房者通过租赁的方式解决住房问题。“在供需两端共同发力的情况下,年后额度紧张的问题或能缓解。”

银行试水租赁市场

房贷收紧、房价高企、城央楼盘稀缺……随着购房成本的逐渐攀升,越来越多购房者对买房一事保持观望的态度,购房并非他们投资的首选。同时,越来越多的市民通过租赁解决住房问题。阿里巴巴、银联、京东等巨头纷纷宣布进军住房租赁市场。建设银行在近日也高调进军租赁市场,在租赁市场掀起了一股风潮。

近日,一则“建行租房较高可贷100万元”的新闻刷爆朋友圈,“CCB建融家园”“按居贷”“租房贷”等一系列新名词眼花缭乱,引起了业内外人士的关注。

记者从东莞建行了解到,建设银行已率先在广东推出租赁贷款——“个人住房租赁贷款”,给贷款人用于支付住房租金。其中,佛山、深圳作为试点已经率先布局。

其中深圳建行与招商、华润、万科、恒大、中海、碧桂园等11家房地产公司,以及比亚迪研祥智能、兆驰等11家企事业单位举行住房租赁战略合作签约仪式,推出5000余套长租房源,并发布个人住房租赁贷款产品。

作为住房需求庞大的东莞也有大动作。就在11月9日,东莞建行与广东东鸿物业发展有限公司联合举行住房租赁战略合作签约仪式,双方代表现场签订了《住房租赁战略合作框架协议》,这标志着建设银行正式进军东莞的住房租赁市场。

本次战略合作,东莞建行将为东实集团旗下的广东东鸿物业发展有限公司所投资的住房租赁公司在房源获取上提供资金支持,双方通过深度合作,共同推动租赁平台打造、规范市场管理,培育和发展东莞市住房租赁市场。

东实集团党委副书记刘胜军表示,按初步计划,“十三五”期间东实集团将逐步推出2万余套租赁住房(含人才房)进入市场,以满足市民需求。

至于个人如何申请到租房贷款,记者从东莞建行了解到,符合条件的承租人凭备案登记的住房租赁合同、身份证等,就可到网点申请,最高可贷100万元。

实际上,不仅是建行,中信银行、中国银行等多家银行业也已开始布局住房租赁市场。据研究报告显示,2016年中国住房租赁市场的规模为1.1万亿元,2030年会超过4万亿元。可见,住房租赁庞大的市场亟待挖掘。

在业内资深人士看来,这种租赁贷款的模式让租赁双方都收益。于房东而言,租赁回报周期太长,收取租金麻烦,而租赁贷款的模式是银行直接将贷款资金一次性打到房主账户中,房东可以提前回收资金,免除收取租金的麻烦,也可以短时间内获得一笔大额的资金,加速资金的流转。于租房而言,保证了市民住房的刚性需求。

房产 房贷

房产 房贷